Tarif Efektif Rata-Rata PPh Pasal 21

Latar Belakang

- Cara penghitungan dalam pemotongan PPh Pasal 21 dalam ketentuan sebelumnya memiliki kompleksitas yang tinggi dan skema perhitungan yang sangat bervariasi dibandingkan dengan sistem withholding tax lainnya (misalnya: PPh Final, PPh Pasal 23), sehingga menyulitkan Wajib Pajak dalam memenuhi kewajiban PPh Pasal 21.

- Telah ditetapkan Peraturan Pemerintah Nomor 58 Tahun 2023 tentang Tarif Pemotongan dan Pengenaan Pajak Penghasilan Pasal 21 atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Wajib Pajak Orang Pribadi (PP) yang berlaku pada 1 Januari 2024.

Dasar Hukum

Pasal 21 ayat (8) Undang-Undang Pajak Penghasilan:

UU PPh

“Ketentuan mengenai petunjuk pelaksanaan pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan diatur dengan atau berdasarkan Peraturan Menteri Keuangan”.

Substansi

- Simplifikasi cara penghitungan atas pemotongan PPh Pasal 21 melalui penggunaan tabel tarif efektif untuk menghitung kewajiban PPh Pasal 21 masa pajak selain masa pajak terakhir (Januari s.d. November)

- Cara penghitungan PPh setahun tetap menggunakan tarif Pasal 17 ayat (1) huruf a UU PPh seperti ketentuan sebelumnya.

- Penerapan kebijakan tarif efektif tidak memberikan tambahan beban pajak baru bagi masyarakat (pegawai) karena penghitungan kewajiban PPh Pasal 21 setahun menggunakan tarif yang sama dengan ketentuan yang berlaku sebelumnya.

Tujuan

- Memberikan kemudahan bagi WP pemotong pajak (pemberi kerja) dalam melakukan penghitungan atas pemotongan PPh Pasal 21 sehingga dapat menekan kemungkinan salah hitung saat melaksanakan kewajiban perpajakan.

- Memudahkan penerima penghasilan (pegawai) sebagai pihak yang dipotong untuk melakukan pengecekan kebenaran pemotongan PPh atas penghasilannya sehingga dapat tercipta mekanisme check and balance.

- Memudahkan pembangunan sistem administrasi perpajakan yang mampu melakukan validasi atas perhitungan Wajib Pajak.

Sasaran

- Terciptanya pengaturan di bidang perpajakan yang mendukung kemudahan berusaha bagi Wajib Pajak pemberi kerja (ease of doing business) sehingga diharapkan dapat meminimalisasi biaya yang harus dikeluarkan oleh Wajib Pajak dalam upaya memenuhi kewajiban perpajakan.

- Terciptanya peraturan perundang-undangan di bidang perpajakan yang berkeadilan dan berkepastian hukum (legal certainty) bagi semua pihak stakeholders khususnya bagi pemberi kerja sebagai pemotong maupun bagi pihak penerima penghasilan sebagai pihak yang dipotong

- Sejalan dengan adanya ease of doing business dan legal certainty, diharapkan terjadi penguatan basis sektor perpajakan dan dapat meningkatkan penerimaan negara dari sektor perpajakan

Tarif Pemotongan PPh Pasal 21

Tarif Pasal 17 Ayat (1) huruf a Undang-Undang Pajak Penghasilan

Tarif PPh Orang Pribadi – Mulai Tahun Pajak 2022

Tarif Efektif Bulanan

| TER A | PTKP : TK/0 (54 juta); TK/1 & K/0 (58,5 juta) |

| TER B | PTKP : TK/2 & K/1 (63 juta); TK/3 & K/2 (67,5 juta) |

| TER C | PTKP : K/3 (72 juta) |

Tarif Efektif Harian

| Penghasilan Bruto Harian | TER Harian |

|---|---|

| <= Rp450ribu | 0% x Ph Bruto Harian |

| Rp450ribu – Rp2,5 juta | 0,5% x Ph Bruto Harian |

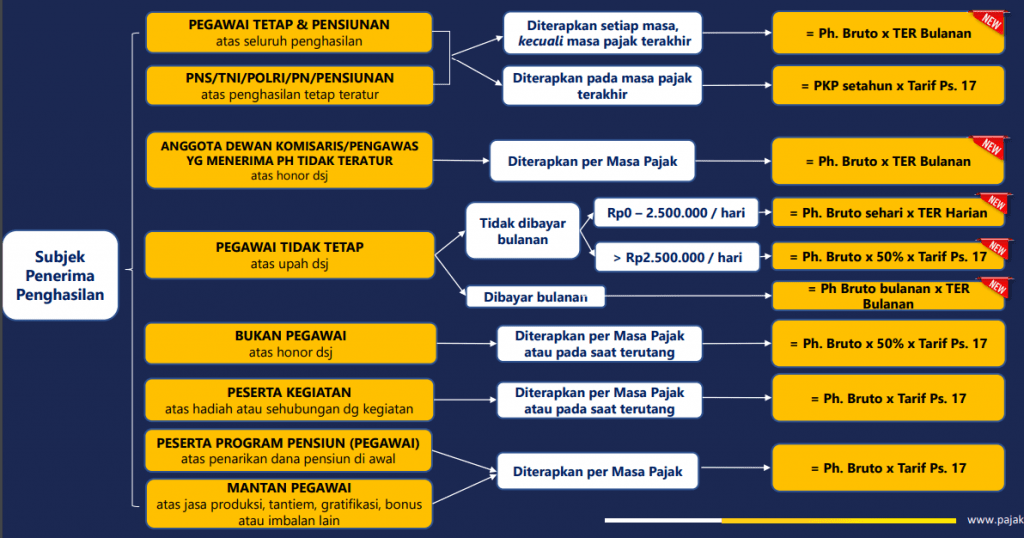

Resume Skema PMK-168/2023

Skema Perubahan PPh 21 Pegawai Tetap

| Waktu | Tarf Sebelumnya | Tarif Perubahan PMK-168/2023 |

|---|---|---|

| setiap masa, kecuali masa pajak terakhir | ((Ph. Bruto sebulan – Biaya Jabatan/Pensiun – Iuran Pensiun) disetahunkan – PTKP) x Tarif Ps. 17) / 12 | Ph. Bruto sebulan x TER Bulanan Keterangan : TER A = PTKP: TK/0 (54 juta); TK/1 & K/0 (58,5 juta) TER B = PTKP: TK/2 & K/1 (63 juta); TK/3 & K/2 (67,5 juta) TER C = PTKP: K/3 (72 juta) |

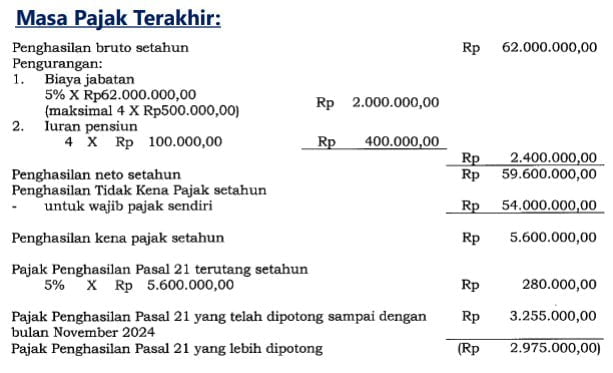

| masa pajak terakhir | 1) PPh Pasal 21 setahun = (Ph. Bruto setahun – Biaya Jabatan/Pensiun – Iuran Pensiun – PTKP) x Tarif Ps. 17 2) PPh Ps. 21 Masa Pajak terakhir = PPh Ps. 21 setahun – PPh Ps. 21 yang sudah dipotong selain masa pajak terakhir | 1) PPh Pasal 21 setahun = (Ph. Bruto setahun – Biaya Jabatan/Pensiun – Iuran Pensiun – Zakat / Sumbangan Keagamaan Wajib yang dibayar melalui pemberi kerja – PTKP) x Tarif Ps. 17 2) PPh Ps. 21 Masa Pajak terakhir = PPh Ps. 21 setahun – PPh Ps. 21 yang sudah dipotong selain masa pajak terakhir |

Skema Perubahan PPh 21 Pegawai Tidak Tetap

| Ketentuan Sebelumnya | Ketentuan Sesudahnya | PMK-168/2023 | |

|---|---|---|---|

| Penghasilan Bruto | Tarif | Penghasilan Bruto Harian | TER Harian/Tarif |

| < Rp450ribu / hari | Tidak dipotong | <= Rp450ribu/hari | 0% x Ph Bruto Harian |

| Rp450.000/hari – ≤ Rp4.500.000/bulan | 5% x (Ph.Bruto – Rp450.000) | Rp450ribu/hari – Rp2,5 juta/hari | 0,5% x Ph Bruto Harian |

| Rp4.500.000/bulan – Rp10.200.000/bulan | 5% (Ph Bruto – PTKP sehari) | Rp2,5 juta/hari | Tarif Psl 17 x 50% x Ph Bruto |

| 10.200.000/bulan | Tarif Psl 17 x (Ph Bruto disetahunkan-PTKP) | ||

| Dibayar bulanan | Tarif Psl 17 x (Ph. Bruto – PTKP) | Dibayar bulana | arif Efektif Bulanan x Ph Bruto |

Skema Perubahan PPh 21 Bukan Pegawai

| Ketentuan Sebelumnya | Ketentuan Sesudahnya | PMK-168/2023 | |

|---|---|---|---|

| Kondisi | Tarif | Kondisi | TER Harian/Tarif |

| Tidak Berkesinambungan | Psl 17 x (Ph. Bruto x 50%) | – | Tarif Psl 17 x (Ph. Bruto x 50%) |

| Berkesinambungan, memiliki NPWP, hanya memperoleh penghasilan dari hubungan kerja dengan Pemotong PPh Psl 21, dan tidak memperoleh penghasilan lainnya. | Psl 17 x ((Ph. Bruto x 50%)-PTKP) *kumulatif | – | Tarif Psl 17 x (Ph. Bruto x 50%) |

| Berkesinambungan, tidak memiliki NPWP atau memperoleh penghasilan lainnya selain dari hubungan kerja dengan Pemotong PPh Ps 21. | Psl 17 x (Ph. Bruto x 50%) *kumulatif | – | Tarif Psl 17 x (Ph. Bruto x 50%) |

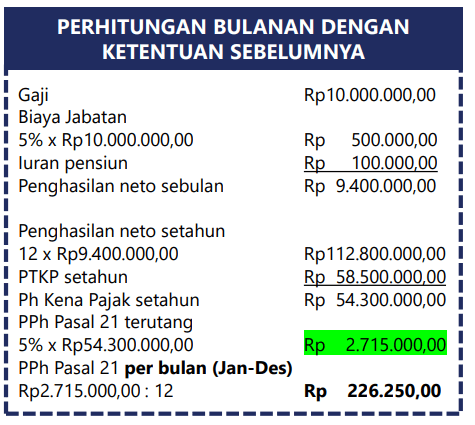

Contoh Perbedaan Penghitungan PPh 21 setelah PP 58 Tahun 2023

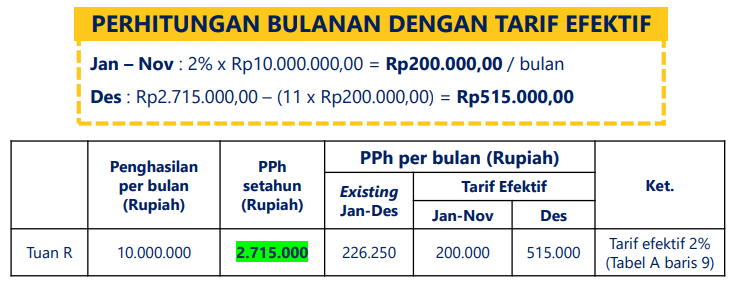

Tuan R pada bekerja pada perusahaan PT ABC dan memperoleh gaji sebulan Rp10.000.000,00 serta membayar iuran pensiun sebesar Rp100.000,00 per bulan. Tuan R menikah dan tidak memiliki tanggungan (PTKP K/0).

Cara penghitungan PPh Pasal 21 dengan menggunakan tarif efektif lebih sederhana dan beban pajak untuk setahun tidak berbeda dibandingkan ketentuan sebelumnya

Contoh Penghitungan PPh 21 dengan Tarif TER

Contoh Penghitungan PPh Pasal 21 Atas Pegawai Tetap Yang

Menerima Atau Memperoleh Penghasilan Dalam Satu Tahun Pajak

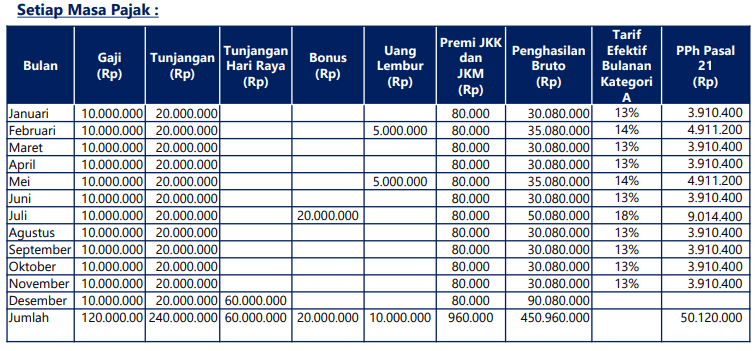

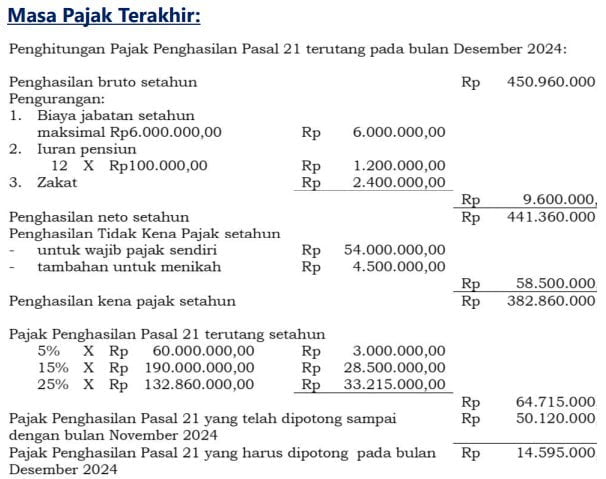

Tuan A bekerja pada PT Z. Tuan A berstatus menikah dan tidak memiliki tanggungan (K/0). Premi JKK dan JKM per bulan yang dibayar oleh PT Z untuk Tuan A adalah masing-masing sebesar 0,50% dan 0,30% dari komponen gaji Tuan A. Iuran pensiun yang dibayarkan oleh PT Z untuk Tuan A adalah sebesar Rp200.000,00 per bulan sedangkan iuran pensiun yang dibayar sendiri oleh Tuan A melalui PT Z adalah sebesar Rp100.000,00 per bulan. Tuan A melakukan pembayaran zakat sebesar Rp200.000,00 per bulan melalui PT Z kepada Badan Amil Zakat yang disahkan oleh pemerintah. Selama tahun 2024, Tuan A menerima atau memperoleh penghasilan dan penghitungan PPh Pasal 21 sebagai berikut:

Petunjuk pelaksanaan juga berlaku untuk menghitung PPh Pasal 21 bagi penerima pensiun berkala serta PNS. Anggota TNI, Anggota Polri, Pejabat Negara, dan Pensiunannya.

Contoh Penghitungan PPh Pasal 21 Atas Pegawai Tetap Yang Kewajiban Pajak Subjektifnya Sebagai Subjek

Pajak Dalam Negeri Sudah Ada Sejak Awal Tahun Kalender, Tetapi Baru Bekerja Pada Pertengahan Tahun

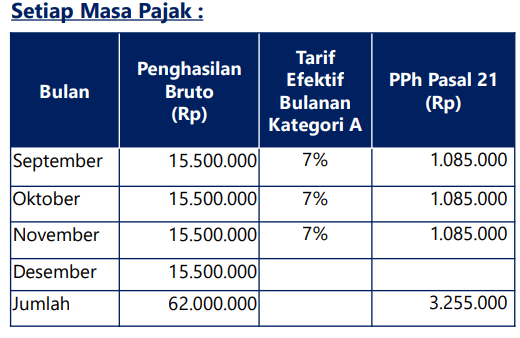

Tuan B mulai bekerja di PT Y pada tanggal 1 September 2024. Tuan B berstatus tidak menikah dan tidak memiliki tanggungan (TK/0). Tuan B menerima atau memperoleh gaji sebesar Rp15.500.000,00 per bulan dan membayar iuran pensiun melalui PT Y sebesar Rp100.000,00 per bulan. Selama tahun 2024, penghitungan PPh Pasal 21 Tuan B sebagai berikut:

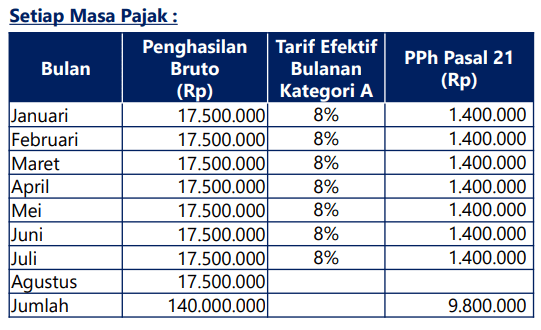

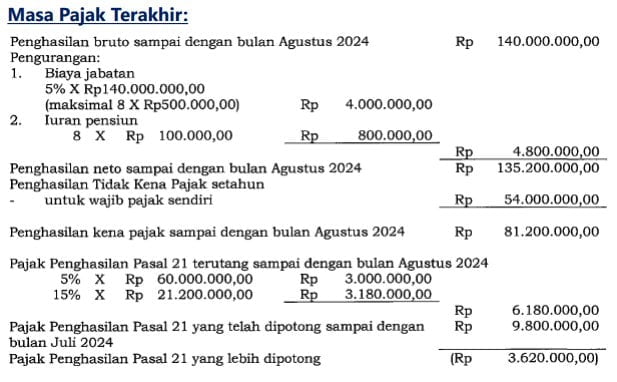

Contoh Penghitungan Pajak Penghasilan Pasal 21 Atas Pegawai Tetap Yang Masih Memiliki Kewajiban Pajak Subjektif Saat Berhenti Bekerja Pada Tahun Berjalan

Tuan D mulai bekerja di PT W sejak tahun 2020. Tuan D berstatus tidak menikah dan tidak memiliki tanggungan (TK/0). Pada tanggal 1 September 2024, Tuan D berhenti bekerja pada PT W. Selama tahun 2024, Tuan D menerima atau memperoleh gaji sebesar Rp17.500.000,00 per bulan dan membayar iuran pensiun untuk setiap bulannya melalui PT W sebesar Rp100.000,00 per bulan. Selama tahun 2024, penghitungan PPh Pasal 21 Tuan D sebagai berikut: