Pengertian Dividen #

Dividen adalah pembagian laba perusahaan kepada pemegang saham berdasarkan banyaknya jumlah saham yang dimiliki. Pembagian ini akan mengurangi laba ditahan dan kas yang tersedia bagi perusahaan, tetapi distribusi keuntungan kepada para pemilik memang adalah tujuan utama suatu bisnis (sumber: wikipedia)

Aspek Perpajakan Dividen #

Dasar Hukum dan Perubahannya #

- Undang Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat Undang Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

- Undang Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan

- Peraturan Menteri Keuangan Nomor 18 Tahun 2021

Terdapat beberapa perubahan terkait aspek perpajakan dari Dividen, antara lain:

Perubahan Pertama #

Pasal 4 ayat (3) huruf f Undang Undang nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana diubah terakhir dengan Undang-Undang nomor 7 Tahun 2021 tentang Harmonisasi Perpajakan

Perubahan Kedua #

Pasal 14 sampai dengan Pasal 43 PMK Nomor 18/PMK.03/2021 tentang Pelaksanaan UU Cipta Kerja

yang diantara menjelaskan:

- dividen atau penghasilan lain yang dikecualikan dari objek pajak.

- kriteria, tata cara dan jangka waktu tertentu untuk investasi

- tata cara pengecualian pengenaan PPh atas dividen atau penghasilan lain yang dikecualikan dari objek pajak

- perubahan batasan dividen yang diinvestasikan

Tabel Perubahan peraturan terkait Dividen #

| Ketentuan | UU No 36 Tahun 2008 dan PP No. 19 Tahun 2019 | UU No 7 Tahun 2021 |

|---|---|---|

| Dividen dari dalam negeri diterima/diperoleh Wajib Pajak Badan dalam negeri | Dikecualikan dari Objek PPh: Dividen yang diterima PT, Koperasi, BUMN/BUMD dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di indonesia dengan syarat: a. Dividen berasal dari cadangan laba yang ditahan, dan b. Bagi PT, BUMN/BUMD yang menerima Dividen, kepemilikan saham paling rendah 25% | Dikecualikan dari Objek PPh |

| Ketentuan | UU No 36 Tahun 2008 dan PP No. 19 Tahun 2019 | UU No 7 Tahun 2021 |

|---|---|---|

| Dividen dari dalam negeri diterima/diperoleh Wajib Pajak Orang Pribadi dalam negeri | Dikenai PPh dengan tarif sebesar 10% dan bersifat final | Dikecualikan dari Objek PPh, sepanjang diinvestasikan di wilayah NKRI dalam jangka waktu tertentu. Dalam hal tidak memenuhi jangka waktu investasi wajib mneyetor sendiri PPh yang terutang dengan tarif sebesar 10% dan bersifat final |

| Ketentuan | UU No 36 Tahun 2008 dan PP No. 19 Tahun 2019 | UU No 7 Tahun 2021 |

|---|---|---|

| Penghasilan setelah pajak dari BUT di luar negeri | Dikenai pajak di indonesia dengan mekanisme pengkreditan pajak luar negeri apabila telah dipotong diluar negeri (PPh Pasal 24) | Dikecualikan dari Objek PPh, sepanjang diinvestasikan di wilayah NKRI dalam jangka waktu tertentu dan memenuhi syarat perhitungan untuk dikecualikan dari objek pajak |

| Ketentuan | UU No 36 Tahun 2008 dan PP No. 19 Tahun 2019 | UU No 7 Tahun 2021 |

|---|---|---|

| Penghasilan dari luar negeri tidak melalui BUT | Dikenai pajak di Indonesia dengan mekanisme pengkreditan pajak luar negeri apabila telah dipotong diluar negeri (PPh Pasal 24) | Dikecualikan dari Objek PPh, sepanjang diinvestasikan di wilayah NKRI dalam jangka waktu tertentu dan memenuhi ketentuan persyaratan: a. Penghasilan berasal dari usaha aktif di luar negeri dan b. Bukan penghasilan dari perusahaan yang dimiliki di luar negeri |

Dividen dari dalam negeri diterima/diperoleh Wajib Pajak Orang Pribadi dalam negeri #

Sebagaimana dijelaskan dalam Undang Undang nomor 7 Tahun 2021 bahwa Dividen yang diterima/diperoleh Wajib Pajak Orang Pribadi dalam negeri dikecualikan dari Objek PPh, sepanjang diinvestasikan di wilayah NKRI dalam jangka waktu tertentu

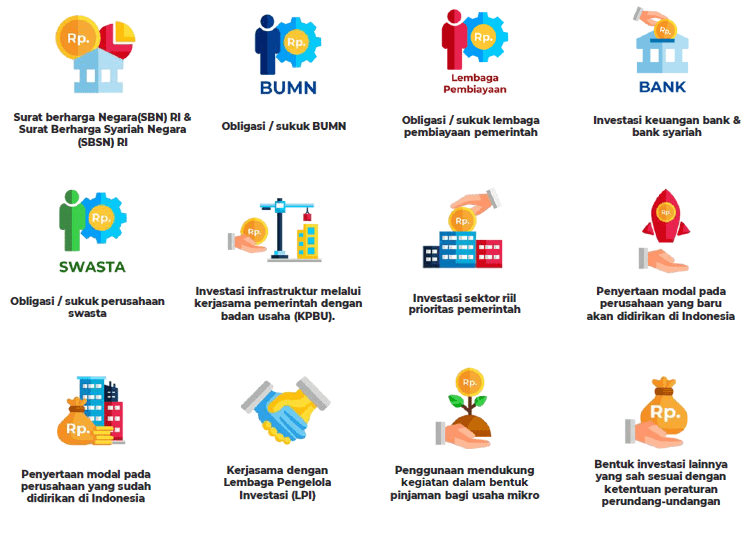

Kriteria bentuk investasi dijelaskan dalam PMK Nomor 18 Tahun 2021, antara lain sebagai berikut:

- surat berharga Negara Republik Indonesia dan surat berharga syariah Negara Republik Indonesia;

- obligasi atau sukuk Badan Usaha Milik Negara yang perdagangannya diawasi oleh Otoritas Jasa Keuangan;

- obligasi atau sukuk lembaga pembiayaan yang dimiliki oleh pemerintah yang perdagangannya diawasi oleh Otoritas Jasa Keuangan;

- investasi keuangan pada bank persepsi termasuk bank syariah;

- obligasi atau sukuk perusahaan swasta yang perdagangannya diawasi oleh Otoritas Jasa Keuangan;

- investasi infrastruktur melalui kerja sama pemerintah dengan badan usaha;

- investasi sektor riil berdasarkan prioritas yang ditentukan oleh pemerintah;

- penyertaan modal pada perusahaan yang baru didirikan dan berkedudukan di Indonesia sebagai pemegang saham;

- penyertaan modal pada perusahaan yang sudah didirikan dan berkedudukan di Indonesia sebagai pemegang saham;

- kerja sama dengan lembaga pengelola investasi;

- penggunaan untuk mendukung kegiatan usaha lainnya dalam bentuk penyaluran pinjaman bagi usaha mikro dan kecil di dalam wilayah Negara Kesatuan Republik Indonesia sesuai dengan ketentuan peraturan perundang-undangan di bidang usaha mikro, kecil, dan menengah; dan/atau

- bentuk investasi lainnya yang sah sesuai dengan ketentuan peraturan perundang-undangan.

Selain harus memenuhi kriteria sesuai PMK 18 Tahun 2021, Investasi tersebut juga harus dilakukan dalam jangka waktu tertentu sebagai berikut:

| Batas Waktu Investasi | Jangka Waktu Holding Investasi |

|---|---|

| WP Orang Pribadi paling lambat akhir bulan ke 3 (tiga) setelah tahun pajak berakhir | Paling singkat selama 3 (tiga) Tahun Pajak, terhitung sejak tahun pajak Dividen atau penghasilan lain diterima/diperoleh. |

Secara berkala, Wajib Pajak harus menyampaikan laporan realisasi investasi kepada DJP secara elektronik melalui saluran tertentu yaitu djponline.pajak.go.id dengan ketentuan:

- Secara berkala paling lambat di akhir bulan ke 3 untuk Wajib Pajak Orang Pribadi setelah tahun pajak berakhir.

- Disampaikan sampai dengan tahun ke 3 sejak tahun pajak diterima/diperoleh dividen atau penghasilan lain.

Jika Wajib Pajak Orang Pribadi dari dalam negeri tidak memenuhi kriteria bentuk, tata cara, dan jangka waktu investasi maka terutang PPh saat dividen/penghasilan lain diterima/diperoleh, tatacara pembayaran sebagaimana berikut:

- Tarif sebesar 10% dan bersifat final

- Kode KAP dan KJS adalah 411128 – 419

- Disetor paling lambat tanggal 15 bulan berikutnya setelah masa pajak dividen diterima/ diperoleh