Dasar Hukum

Dasar Hukum PPN atas Penyerahan Jasa Kena Pajak Tertentu yaitu Pasal 16G huruf i Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan

“Ketentuan lebih lanjut mengenai jumlah peredaran usaha tertentu, jenis kegiatan usaha tertentu, jenis Barang Kena Pajak tertentu, jenis Jasa Kena Pajak tertentu, dan besaran Pajak Pertambahan Nilai yang dipungut dan disetor sebagaimana dimaksud dalam Pasal 9A ayat (1), diatur dalam Peraturan Menteri Keuangan.

PMK-71/PMK.03/2022 tentang Pajak Pertambahan Nilai atas Penyerahan Jasa Kena Pajak Tertentu

Latar Belakang

Memberikan kemudahan, keadilan dan kepastian hukum bagi Pengusaha Kena Pajak yang menyerahkan Jasa Kena Pajak (JKP) tertentu

Penyesuaian terhadap ketentuan yang diatur dalam:

- PMK No. 75/PMK.03/2010 Tentang Nilai Lain Sebagai Dasar Pengenaan Pajak sebagaimana telah beberapa kali diubah terakhir dengan PMK No. 121/PMK.03/2015;

- Pasal 8 PMK No. 92/PMK.02/2020 tentang Kriteria dan/atau Rincian Jasa Keagamaan yang Tidak Dikenai Pajak Pertambahan Nilai (PMK-92/2020); dan

- Pasal 13 ayat (5) huruf b dan Pasal 16 ayat (4) huruf b PMK No. 6/PMK.03/2021 tentang Penghitungan dan Pemungutan Pajak Pertambahan Nilai serta Pajak Penghasilan atas Penyerahan/Penghasilan sehubungan dengan Penjualan Pulsa, Kartu Perdana, Token, dan Voucer (PMK-6/2021)

Jasa Kena Pajak tertentu

Pengusaha Kena Pajak yang melakukan penyerahan 5 Jasa Kena Pajak tertentu wajib memungut dan menyetorkan Pajak Pertambahan Nilai yang terutang dengan besaran tertentu.

Perbedaan Besaran Tertentu dan Nilai Lain

Tarif Besaran Tertentu

| Jasa Kena Pajak Tertentu | Tarif saat ini dengan PPN 11% | Tarif Per 1 Januari 2025 dengan PPN 12% |

|---|---|---|

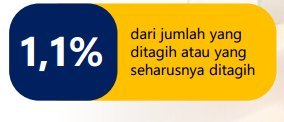

| Jasa pengiriman paket pos | 1.1% | 1.2% |

| Jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata | 1.1% | 1.2% |

| Jasa pengurusan transportasi (freight forwarding) | 1.1% | 1.2% |

| Jasa pemasaran dengan media voucer, jasa penyelenggaraan layanan transaksi pembayaran terkait dengan distribusi voucer, jasa penyelenggaraan program loyalitas dan penghargaan pelanggan (consumer loyalty/reward program) | 1.1% | 1.2% |

| Jasa perjalanan ke tempat lain dalam perjalanan ibadah keagamaan dengan tagihan dirinci | 1.1% | 1.2% |

| Jasa perjalanan ke tempat lain dalam perjalanan ibadah keagamaan dengan tagihan yang tidak dirinci | 0.55% | 0.6% |

Jasa pengiriman paket pos

Jasa pengiriman paket sesuai dengan ketentuan peraturan perundang-undangan di bidang pos

Besaran tertentu sebesar 10% (sepuluh persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan Penggantian;

Jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata

Jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata berupa paket wisata, pemesanan sarana angkutan, dan pemesanan sarana akomodasi, yang penyerahannya tidak didasari pada pemberian komisi/imbalan atas penyerahan jasa perantara penjualan.

Besaran tertentu sebesar 10% (sepuluh persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan Harga Jual paket wisata, sarana angkutan, dan akomodasi

Jasa pengurusan transportasi (freight forwarding)

Jasa pengurusan transportasi (freight forwarding) yang di dalam tagihan jasa pengurusan transportasi tersebut terdapat biaya transportasi (freight charges)

Freight charges dapat berupa biaya transportasi dengan menggunakan moda angkutan berupa pesawat, kapal, kereta api, dan/atau angkutan di jalan.

Besaran tertentu sebesar 10% (sepuluh persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan jumlah yang ditagih atau jumlah yang seharusnya ditagih;

Jasa penyelenggaraan pemasaran dengan media voucer, layanan transaksi pembayaran terkait dengan distribusi voucer dan program loyalitas dan penghargaan pelanggan (consumer loyalty/reward program)

jasa penyelenggaraan:

- pemasaran dengan media voucer;

- layanan transaksi pembayaran terkait dengan distribusi voucer; dan

- program loyalitas dan penghargaan pelanggan (consumer loyalty/reward program)

yang penyerahannya tidak didasari pada pemberian komisi dan tidak terdapat selisih (margin), sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai penghitungan dan pemungutan Pajak Pertambahan Nilai serta pajak penghasilan atas penyerahan/penghasilan sehubungan dengan penjualan pulsa, kartu perdana, token, dan voucer.

Besaran tertentu sebesar 10% (sepuluh persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan Harga Jual vouce

Jasa perjalanan ke tempat lain dalam perjalanan ibadah keagamaan

Jasa penyelenggaraan perjalanan ibadah keagamaan yang juga menyelenggarakan perjalanan ke tempat lain sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai kriteria dan/atau rincian jasa keagamaan yang tidak dikenai Pajak Pertambahan Nilai

Besaran tertentu sebesar:

- 10% (sepuluh persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan Harga Jual paket penyelenggaraan perjalanan ke tempat lain, dalam hal tagihan dirinci antara tagihan paket penyelenggaraan perjalanan ibadah keagamaan dan tagihan paket penyelenggaraan perjalanan ke tempat lain; atau

- 5% (lima persen) dari tarif Pajak Pertambahan Nilai sebagaimana diatur dalam Pasal 7 ayat (1) Undang-Undang Pajak Pertambahan Nilai dikalikan dengan Harga Jual keseluruhan paket penyelenggaraan perjalanan, dalam hal tagihan tidak dirinci antara tagihan paket penyelenggaraan peijalanan ibadah keagamaan dan tagihan paket penyelenggaraan perjalanan ke tempat lain

Ketentuan Lain-Lain

Pengkreditan PM terkait PPN atas Penyerahan Jasa Kena Pajak Tertentu

PKP tidak dapat mengkreditkan Pajak Masukan yang berhubungan dengan penyerahan JKP Tertentu

Kode Faktur Pajak 05

Faktur Pajak yang diterbitkan PKP yang menyerahkan 5 JKP tertentu menggunakan kode transaksi 05