Dasar Hukum PPh Final Peredaran Bruto Tertentu

- Peraturan Pemerintah Nomor 46 TAHUN 2013 tentang Pajak Penghasilan Atas Penghasilan Dari Usaha Yang Diterima Atau Diperoleh Wajib Pajak Yang Memiliki Peredaran Bruto Tertentu

- Peraturan Pemerintah Nomor 23 TAHUN 2018 tentang Pajak Penghasilan Atas Penghasilan Dari Usaha Yang Diterima Atau Diperoleh Wajib Pajak Yang Memiliki Peredaran Bruto Tertentu

- Peraturan Pemerintah Nomor 55 TAHUN 2022 tentang Penyesuaian Pengaturan Di Bidang Pajak Penghasilan

Tabel Perubahan Ketentuan PPh Final terkait Peredaran Bruto Tertentu

| Uraian | PP 46 Th 2013 (dicabut) | PP 23 Th 2018 (dicabut) | PP 55 Th 2022 (masih berlaku) |

|---|---|---|---|

| Tarif | 1% final | 0.5% final | 0.5% final |

| Mulai Berlaku | 1 Juli 2013 | 1 Juli 2018 | 20 Desember 2022 |

| Wajib Pajak yang memenuhi kriteria | Wajib Pajak orang pribadi atau Wajib Pajak badan tidak termasuk bentuk usaha tetap; dan Menerima penghasilan dari usaha, tidak termasuk penghasilan dari jasa sehubungan dengan pekerjaan bebas, dengan peredaran bruto tidak melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah) dalam 1 (satu) Tahun Pajak. | Wajib Pajak Dalam Negeri yang terdiri dari: Wajib Pajak orang pribadi; dan Wajib Pajak badan berbentuk koperasi, persekutuan komanditer, firma, atau perseroan terbatas, yang menerima atau memperoleh penghasilan dengan peredaran bruto tidak melebihi Rp 4.800.000.000,00 (empat miliar delapan ratus juta rupiah) dalam 1 (satu) Tahun Pajak. | Wajib Pajak dalam negeri yang terdiri dari: Wajib Pajak orang pribadi; dan Wajib Pajak badan berbentuk koperasi, persekutuan komanditer, firma, perseroan terbatas, atau badan usaha milik desa/badan usaha milik desa bersama, yang menerima atau memperoleh penghasilan dengan peredaran bruto tidak melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah) dalam 1 (satu) Tahun Pajak. |

| Tidak termasuk penghasilan dari | 1) jasa sehubungan dengan pekerjaan bebas; 2) penghasilan yang diterima atau diperoleh dari luar negeri; 3) usaha yang atas penghasilannya telah dikenai Pajak Penghasilan yang bersifat final dengan ketentuan peraturan perundang-undangan perpajakan tersendiri; dan 4) penghasilan yang dikecualikan sebagai objek pajak. | 1) Jasa sehubungan dengan pekerjaan bebas 2) penghasilan yang diterima atau diperoleh di luar negeri yang pajaknya terutang atau telah dibayar di luar negeri; 3) penghasilan yang telah dikenai Pajak Penghasilan yang bersifat final dengan ketentuan peraturan perundang-undangan perpajakan tersendiri; dan 4) penghasilan yang dikecualikan sebagai objek pajak. | 1) jasa sehubungan dengan pekerjaan bebas; 2) penghasilan yang diterima atau diperoleh di luar negeri yang pajaknya terutang atau telah dibayar di luar negeri; 3) penghasilan yang telah dikenai Pajak Penghasilan yang bersifat final dengan ketentuan peraturan perundang-undangan perpajakan tersendiri; dan 4) penghasilan yang dikecualikan sebagai objek pajak. |

| Tidak Termasuk Kriteria | Tidak termasuk WP OP yang atas penghasilannya dikenai PPh Final adalah WP OP yang melakukan kegiatan usaha perdagangan dan/atau jasa yang dalam usahanya (Pasal 2 ayat (3) PP 46 TAHUN 2013) 1) menggunakan sarana atau prasarana yang dapat dibongkar pasang, baik yang menetap maupun tidak menetap; dan 2) menggunakan sebagian atau seluruh tempat untuk kepentingan umum yang tidak diperuntukkan bagi tempat usaha atau berjualan Tidak termasuk WP badan yang atas penghasilannya dikenai PPh Final adalah : (Pasal 2 ayat (4) PP 46 TAHUN 2013) 1) Wajib Pajak badan yang belum beroperasi secara komersial; 2) Wajib Pajak badan yang dalam jangka waktu 1 (satu) tahun setelah beroperasi secara komersial memperoleh peredaran bruto melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah) | 1) Wajib Pajak memilih untuk dikenai Pajak Penghasilan berdasarkan tarif Pasal 17 UU PPh; 2) Wajib Pajak badan berbentuk persekutuan komanditer atau firma yang dibentuk oleh beberapa Wajib Pajak orang pribadi yang memiliki keahlian khusus menyerahkan jasa sejenis dengan jasa sehubungan dengan pekerjaan bebas sebagaimana dimaksud dalam Pasal 2 ayat (4); 3) Wajib Pajak badan memperoleh fasilitas Pajak Penghasilan berdasarkan: Pasal 31A Undang-Undang Pajak Penghasilan; atau Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan dalam Tahun Berjalan beserta perubahan atau penggantinya; dan 4) Wajib Pajak berbentuk Bentuk Usaha Tetap. | 1) Wajib Pajak memilih untuk dikenai Pajak Penghasilan berdasarkan: tarif Pasal 17 UU PPh 2) Wajib Pajak badan berbentuk persekutuan komanditer atau firma yang dibentuk oleh beberapa Wajib Pajak orang pribadi yang memiliki keahlian khusus yang menyerahkan jasa yang sejenis dengan jasa sehubungan dengan pekerjaan bebas sebagaimana dimaksud dalam Pasal 56 ayat (4); 3) Wajib Pajak badan yang memperoleh fasilitas Pajak Penghasilan berdasarkan: a) Pasal 31A Undang-Undang Pajak Penghasilan; b) Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan dalam Tahun Berjalan beserta perubahan atau penggantinya; atau c) Pasal 75 dan Pasal 78 Peraturan Pemerintah Nomor 40 Tahun 2021 tentang Penyelenggaraan Kawasan Ekonomi Khusus beserta perubahan atau penggantinya; dan 4) Wajib Pajak bentuk usaha tetap. |

| Jangka Waktu Penggunaan Tarif Final | Tidak ada Jangka Waktu | 7 (tujuh) Tahun Pajak bagi Wajib Pajak orang pribadi; 4 (empat) Tahun Pajak bagi Wajib Pajak badan berbentuk koperasi, persekutuan komanditer, atau firma; dan 3 (tiga) Tahun Pajak bagi Wajib Pajak badan berbentuk perseroan terbatas. Jangka waktu sebagaimana dimaksud terhitung sejak: Tahun Pajak Wajib Pajak terdaftar, bagi Wajib Pajak yang terdaftar sejak berlakunya Peraturan Pemerintah ini, atau Tahun Pajak berlakunya Peraturan Pemerintah ini, bagi Wajib Pajak yang telah terdaftar sebelum berlakunya Peraturan Pemerintah ini. | 7 (tujuh) Tahun Pajak bagi Wajib Pajak orang pribadi; 4 (empat) Tahun Pajak bagi Wajib Pajak badan berbentuk koperasi, persekutuan komanditer, firma, badan usaha milik desa/badan usaha milik desa bersama, atau perseroan perorangan yang didirikan oleh 1 (satu) orang; dan 3 (tiga) Tahun Pajak bagi Wajib Pajak badan berbentuk perseroan terbatas. bagi Wajib Pajak yang terdaftar setelah berlakunya Peraturan Pemerintah ini, jangka waktu pengenaan Pajak Penghasilan bersifat final dihitung sejak Tahun Pajak Wajib Pajak bersangkutan terdaftar bagi Wajib Pajak badan usaha milik desa/badan usaha milik desa bersama atau perseroan perorangan yang didirikan oleh 1 (satu) orang yang terdaftar sebelum berlakunya Peraturan Pemerintah ini, jangka waktu pengenaan Pajak Penghasilan bersifat final dihitung sejak Tahun Pajak Peraturan Pemerintah ini berlaku. |

| Batasan Bruto Tertentu yang tidak dikenai PPh Final | Tidak Ada | Tidak Ada | 0-500 Juta tidak terutang PPh Final |

Pajak Penghasilan atas Penghasilan dari Usaha Yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu

Objek Pajak terkait PPh atas Peredaran Bruto Tertentu

Peredaran bruto (omzet) dari usaha tidak melebihi Rp 4,8Miliar setahun

Bukan Objek Pajak terkait PPh atas Peredaran Bruto Tertentu

- Penghasilan dari jasa sehubungan dengan Pekerjaan Bebas. Misalnya: dokter, pengacara, akuntan, notaris, PPAT, arsitek, pemain musik, pembawa acara, dll

- Penghasilan di Luar Negeri

- Penghasilan yang dikenai PPh Final. Misal: sewa rumah, jasa konstruksi, PPh usaha migas, dan lainnya yang diatur berdasarkan PP

- Penghasilan yang dikecualikan sebagai objek pajak

Jasa Sehubungan dengan Pekerjaan bebas

Penghasilan yang bersumber dari jasa ini tidak termasuk yang dikenakan PPh Final karena penghitungan pajaknya menggunakan tarif umum PPh. Jasa Sehubungan dengan Pekerjaan bebas terdiri dari : (PP 55 th 2022)

- tenaga ahli yang melakukan pekerjaan bebas, yang terdiri atas pengacara, akuntan, arsitek, dokter, konsultan, notaris, pejabat pembuat akta tanah, penilai, dan aktuaris;

- pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, dan penari;

- olahragawan

- penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator;

- pengarang, peneliti, dan penerjemah;

- agen iklan;

- pengawas atau pengelola proyek;

- perantara;

- petugas penjaja barang dagangan;

- agen asuransi; dan

- distributor perusahaan pemasaran berjenjang atau penjualan langsung dan kegiatan sejenis lainnya.

Penentuan Peredaran Bruto Tertentu

Merupakan jumlah peredaran bruto dalam 1 tahun dari tahun pajak terakhir sebelum tahun pajak bersangkutan, yang ditentukan berdasarkan keseluruhan peredaran bruto dari usaha, termasuk peredaran bruto dari cabang

Dalam hal WP OP suami istri berstatus (PH) atau (MT), peredaran bruto tertentu ditentukan berdasarkan penggabungan peredaran bruto usaha dari suami dan isteri

Subjek Pajak terkait PPh atas Peredaran Bruto Tertentu

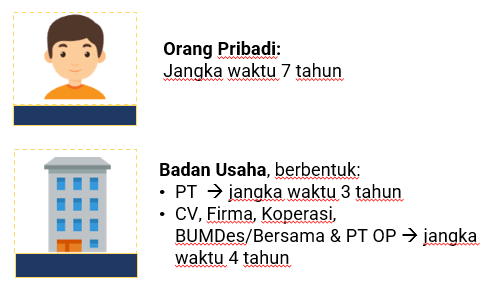

- Orang Pribadi dengan Jangka Waktu 7 Tahun

- Badan Usaha 3 Tahun untuk PT dan 4 Tahun untuk CV, Firma, Koperasi, BUMDes/Bersama dan PT OP

Bukan Subjek Pajak terkait PPh atas Peredaran Bruto Tertentu

1.WP yang memilih untuk dikenai Ketentuan Umum PPh (WP menyampaikan Surat Pemberitahuan dan pada Tahun Pajak berikutnya terus menggunakan Tarif PPh Pasal 17)

2.WP Badan yang memperoleh fasilitas PPh Pasal 31A UU PPh, PP 94 Tahun 2010, Pasal 75/78 PP 40 (KEK)

3.BUT

4.CV atau Firma yang:

•dibentuk oleh beberapa WP OP yang memiliki keahlian khusus; dan

•menyerahkan jasa sejenis dengan jasa sehubungan dengan pekerjaan bebas

Jangka Waktu

Jangka waktu dihitung, sejak:

•WP baru terdaftar terhitung sejak TP terdaftar

•BumDes/Bersama dan PT OP terdaftar sebelum PP berlaku terhitung sejak TP 2022

Tarif dan Penghitungan

PPh Final = 0,5% X Peredaran Bruto

Khusus WP OP :

atas bagian peredaran bruto dari usaha sampai dengan Rp500 juta dalam 1 Tahun Pajak tidak dikenai PPh

dihitung secara kumulatif sejak Masa Pajak pertama dalam suatu Tahun Pajak atau bagian Tahun Pajak.

Kode Setor PPh Pasal 4 ayat 2 untuk Penghasilan Bruto Tertentu – UMKM

411128-420

Dengan penjelasan sebagai berikut

- Kode Akun Pajak 411128 (PPh Final) dan

- Kode Jenis Setoran 420 (PPh Final Pasal 4 ayat (2) atas Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu)

Tatacara Pelunasan PPh Final atas Penghasilan Bruto Tertentu

Pajak Penghasilan terutang dilunasi dengan cara: (Pasal 62 PP 55 Tahun 2022)

- disetor sendiri oleh Wajib Pajak yang memiliki peredaran bruto tertentu; atau

- dipotong atau dipungut oleh pemotong atau pemungut Pajak Penghasilan dalam hal Wajib Pajak bersangkutan melakukan transaksi dengan pihak yang ditunjuk sebagai pemotong atau pemungut pajak (WP harus mengajukan Surat Keterangan PP 55)

Batas Akhir Pembayaran dan Pelaporan

a. Untuk yang Setor Sendiri

setiap bulan paling lama tanggal 15 (lima belas) bulan berikutnya setelah Masa Pajak berakhir

b. Untuk yang di potong

Pajak yang telah dipotong atau dipungut disetor paling lama tanggal 10 (sepuluh) bulan berikutnya setelah Masa Pajak berakhir

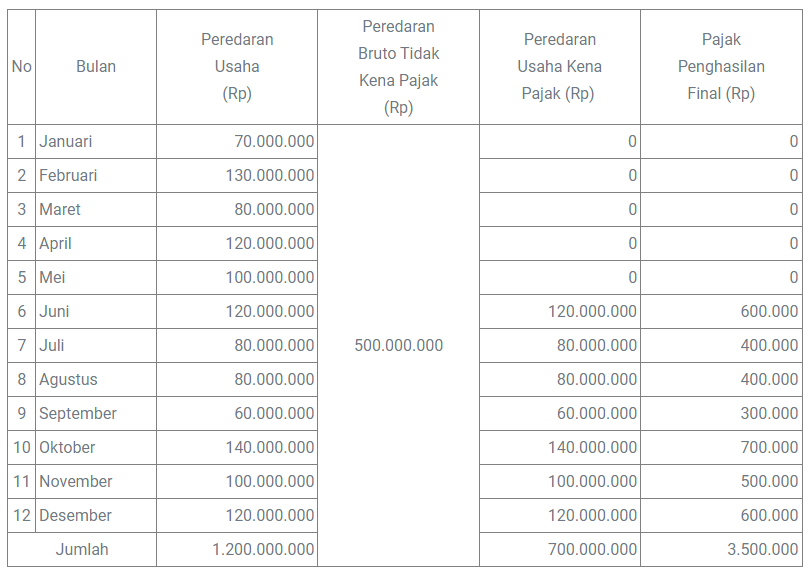

Contoh Rekapitulasi dan Penghitungan Pajak PPh Final Untuk UMKM

Contoh 1 – Jika dalam satu tahun peredaran usaha tidak melebihi batasan omset 4.8 Miliyar

Tuan R merupakan Wajib Pajak orang pribadi yang baru terdaftar pada bulan Januari 2022, memiliki usaha toko elektronik dan memenuhi ketentuan untuk dapat dikenakan Pajak Penghasilan bersifat final berdasarkan ketentuan Peraturan Pemerintah ini. Penghitungan Pajak Penghasilan yang harus disetor sendiri oleh Tuan R pada Tahun Pajak 2022 sebagai berikut:

Tuan R dikenai Pajak Penghasilan final berdasarkan ketentuan Peraturan Pemerintah ini atas bagian peredaran usaha yang melebihi Rp500.000.000,00 (lima ratus juta rupiah) dalam 1 (satu) Tahun Pajak.

Contoh 2 – Jika dalam tengah tahun ternyata peredaran usaha telah melebihi batasan omset 4.8 miliar

Tuan I memiliki usaha restoran dan dikenai Pajak Penghasilan final sesuai dengan ketentuan Peraturan Pemerintah ini pada Tahun Pajak 2023, karena peredaran bruto Tuan I pada tahun 2022 kurang dari Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah). Pada bulan Agustus tahun 2023, peredaran bruto Tuan I telah mencapai Rp5.000.000.000,00 (lima miliar rupiah). Meskipun peredaran bruto Tuan I telah melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah), Tuan I tetap dikenai Pajak Penghasilan yang bersifat final dengan tarif 0,5% (nol koma lima persen) sampai dengan akhir Tahun Pajak 2023.

Atas penghasilan yang diterima atau diperoleh Tuan I pada Tahun Pajak 2024 dan seterusnya, dikenai Pajak Penghasilan dengan ketentuan umum berdasarkan tarif Pasal 17 ayat (1) huruf a Undang-Undang Pajak Penghasilan.

Contoh 3 – Jika terdapat PPh Final yang dipotong dan disetor sendiri

Koperasi A memiliki usaha toko elektronik dan memenuhi ketentuan untuk dapat dikenakan Pajak Penghasilan final berdasarkan ketentuan Peraturan Pemerintah ini. Pada bulan September 2023, Koperasi A memperoleh penghasilan dari usaha penjualan alat elektronik dengan peredaran bruto sebesar Rp80.000.000,00 (delapan puluh juta rupiah). Dari jumlah tersebut, penjualan dengan peredaran bruto sebesar Rp60.000.000,00 (enam puluh juta rupiah) dilakukan pada tanggal 17 September 2023 kepada Dinas Perhubungan Provinsi DKI Jakarta yang merupakan Pemotong atau Pemungut Pajak, sisanya sebesar Rp20.000.000,00 (dua puluh juta rupiah) diperoleh dari penjualan kepada pembeli orang pribadi yang langsung datang ke toko. Koperasi A memiliki surat keterangan Wajib Pajak dikenai Pajak Penghasilan yang bersifat final berdasarkan ketentuan Peraturan Pemerintah ini.

Pajak Penghasilan yang bersifat final yang terutang untuk bulan September 2023 dihitung sebagai berikut:

a. Pajak Penghasilan yang bersifat final yang dipotong oleh Dinas Perhubungan DKI Jakarta:

0,5% x Rp60.000.000,00 = Rp300.000,00; dan

b. Pajak Penghasilan yang bersifat final yang disetor sendiri:

0,5% x Rp20.000.000,00 = Rp100.000,00.