Hi sobat pajak, tahun ini pemerintah telah merilis peraturan baru terkait tarif pajak umkm yaitu melalui Peraturan Pemerintah Republik Indonesia Nomor 23 Tahun 2018 Tentang Pajak Penghasilan atas Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu, yuk kita liat perubahannya

Informasi Umum

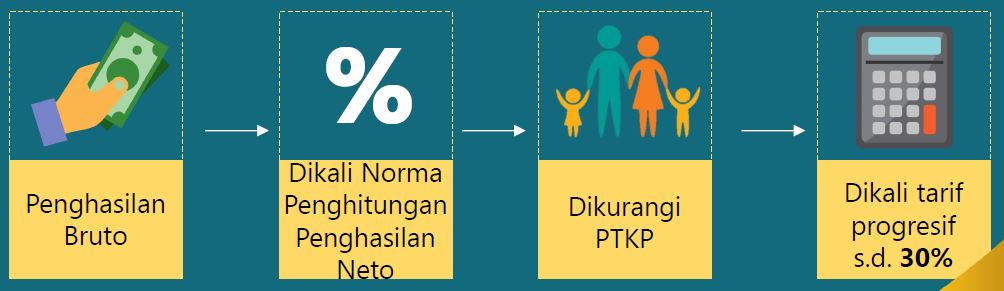

Cara umum hitung PPh bagi UMKM sebelum Juli 2013 bagi WP Orang Pribadi

Cara umum hitung PPh bagi UMKM sebelum Juli 2013 bagi WP Badan

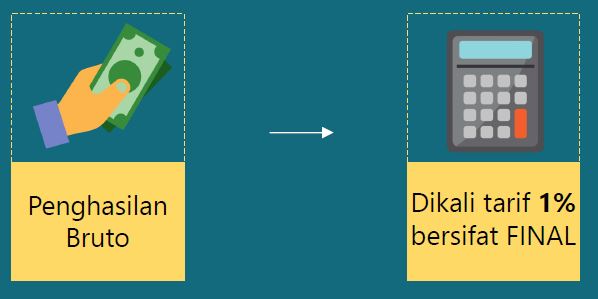

Cara hitung PPh bagi UMKM sejak berlakunya PP 46 tahun 2013 bagi WP Orang Pribadi & WP Badan

Dengan berlakunya PP nomor 23 tahun 2018 maka tarif pajak umkm ini turun menjadi 0,5 %

Alasan Penurunan Tarif UMKM

- Mendorong peran serta masyarakat dalam kegiatan ekonomi formal

- Kemudahan dalam melaksanakan kewajiban perpajakan

- Lebih memberikan keadilan

- Memberi kesempatan berkontribusibagi negara

- Pengetahuan tentang manfaat pajak bagi masyarakat meningkat

Subjek Pajak yang dikenai PPh berdasar PP 23 Tahun 2018

- Orang Pribadi Jangka waktu7 tahun

- Badan Usaha, berbentuk

a. PT, dengan jangka waktu 3 tahun

b. CV, Firma, & Koperasi, dengan jangka waktu 4 tahun

Jangka waktu dihitung, sejak:

WP Lama : Tahun Pajak PP berlaku

WP Baru : Tahun Pajak terdaftar

Wajib Pajak yang tidak dikenai PP 23 Tahun 2018

- WP yang memilih untuk dikenai PPh Pasal17

(Wajib Pajak menyampaikan Surat Pemberitahuan ke KPP dan pada Tahun Pajak -Tahun Pajak berikutnya terus menggunakan Tarif PPh Pasal 17) - WP Badan yang memperoleh fasilitas PPh Pasal 31A UU PPh atau PP 94 Tahun 2010

- BUT

- CV atau Firma yang:

a. dibentuk oleh beberapa WP OP yang memiliki keahlian khusus ; dan

b. menyerahkan jasa sejenis dengan jasa sehubungan dengan pekerjaan bebas

Objek Pajak dari PP 23 Tahun 2018

- Penghasilan dari USAHA , antara lain usaha dagang, industri, dan jasa, seperti misalnya toko/kios/los kelontong, pakaian, elektronik, bengkel, penjahit, warung/rumah makan, salon, dan usahalainnya

- Peredaran bruto (omzet) setahun tidak melebihi Rp4,8 Miliar

- Omzet ditotal dari seluruh gerai/outlet, baik pusat atau cabang

Pengertian Peredaran Bruto Tertentu

Merupakan jumlah peredaran bruto dalam 1 (satu) tahun dari tahun pajak terakhir sebelum tahun pajak bersangkutan, yang ditentukan berdasarkan keseluruhan peredaran bruto dari usaha, termasuk peredaran bruto dari cabang

Dalam hal WP Orang Pribadi suami istri yang menghendaki perjanjian pemisahan harta dan penghasilan secara tertulis (PH) atau isterinya menghendaki memilih untuk menjalankan hak dan kewajiban perpajakannya sendiri (MT), peredaran bruto tertentu ditentukan berdasarkan penggabunganperedaran bruto usaha dari suami dan isteri

Bukan Objek

- Penghasilan dari jasa sehubungan dengan Pekerjaan Bebas (ini bukan berarti tidak kena pajak ya sobat tapi karena PPh nya dihitung mengunakan norma penghasilan dan tarif pasal 17). Misalnya:dokter,advokat/pengacara,akuntan,notaris,PPAT,arsitek,pemainmusik,pembawaacara,dll

- Penghasilan yang dikenai PPh Final (ini karena sudah kena pajak dengan tarif final jadi tidak perlu dikenai lagi pajak dengan tarif PP 23 tahun 2018)

Misal: sewa rumah, jasa konstruksi, PPh usaha migas, dan lainnya yang diatur berdasarkan PP - Penghasilandi Luar Negeri

- Penghasilan yang di kecualikan sebagai objek pajak

Tata Cara Pelunasan Pajaknya

- Setor sendiri

- Dipotong atau dipungut oleh Pemotong atau Pemungut (WP mengajukan Surat Keterangan ke KPP)

Ketentuan Peralihan

Dalam hal WP yang sebelumnya dikenai PP 46/2013 tidak lagi memenuhi ketentuan WP

berdasarkan PP ini, maka:

- WP menggunakan tarif 0,5% dari PP ini sampai akhir tahun pajak 2018

- WP dikenai Pasal 17 UU PPh mulai tahun pajak 2019

Sumber :